Применение методов доходного подхода для оценки интеллектуальной собственности (The application of the income approach methods for intellectual property assessment)

Лекаркина Надежда Константиновна

Заместитель директора ООО «ЦЭПЭС»

Главный редактор

Экономического научного журнала

«Оценка инвестиций»

ученая степень – кандидат экономических наук

адрес электронной почты – lnk@esm-invest.com

Дата публикации: 31.01.2017 г.

Скачать статью в формате pdf

ПРИМЕНЕНИЕ МЕТОДОВ ДОХОДНОГО ПОДХОДА ДЛЯ ОЦЕНКИ ИНТЕЛЛЕКТУАЛЬНОЙ СОБСТВЕННОСТИ

THE APPLICATION OF THE INCOME APPROACH METHODS FOR INTELLECTUAL PROPERTY ASSESSMENT

Аннотация. В настоящей статье рассматривается возможность применения различных методов доходного подхода к оценке интеллектуальной собственности, определяются достоинства и недостатки разных методов доходного подхода.

Ключевые слова. Интеллектуальная собственность, нематериальные активы, оценка интеллектуальной собственности, доходный подход к оценке интеллектуальной собственности.

Abstract. This article examines the possibility of applying different methods of income approach to the evaluation of intellectual property, defined the advantages and disadvantages of different methods of income approach.

Keywords. Intellectual property, intangible assets, intellectual property valuation, income approach to the evaluation of intellectual property.

Базовым и основополагающим подходом к оценке интеллектуальной собственности является доходный подход, поскольку только он может учитывать доходность и рискованность объектов интеллектуальной собственности. При применении доходного подхода стоимость неосязаемого актива определяется путем капитализации или дисконтирования прогнозируемых будущих выгод. Существуют различные методы оценки в рамках доходного подхода, выбор конкретного метода обычно зависит от специфических особенностей неосязаемого актива.

Наиболее распространенные методы оценки НМА в рамках доходного подхода.

- Методы дисконтированного денежного потока (DCF).

- Методы прямой капитализации.

- Метод на основе экономии затрат.

- Метод остаточного дохода или распределения остаточного дохода. Метод преимущества в доходах.

- Метод освобождения от роялти.

- Метод избыточной прибыли.

- Правило 25%.

- Методы, основанные на анализе решений и опционах.

Все методы доходного подхода делятся на две группы в зависимости от применяемого способа расчета. Это может быть дисконтирование или капитализация будущих доходов. Существуют методы, которые могут использовать и дисконтирование, и капитализацию в зависимости от стабильности получаемого денежного потока. Основное отличие методов состоит в способе выделения денежного потока для его последующей капитализации или дисконтирования.

Методы, которые основаны на капитализации доходов - это метод прямой капитализации, метод на основе экономии затрат, метод остаточного дохода, метод освобождения от роялти, метод избыточной прибыли. Дисконтирование применяется в рамках следующих методов: метод дисконтирования будущего денежного потока, метод на основе экономии затрат, метод остаточного дохода, метод освобождения от роялти, методы оценки на основе опционов.

Метод прямой капитализации заключается в капитализации будущих доходов от использования объекта интеллектуальной собственности. Может применяться при постоянной величине дохода, постоянных условиях использования имущества, а также в отсутствие первоначальных инвестиций. Применение метода целесообразно в случае, если объект оценки приобретается не с целью его скорой перепродажи, а на многие годы.

Достоинствами метода является его простота в применении, следствием чего является возможность его использования для предварительных расчетов либо в отсутствие времени для проведения оценки. Положительным фактором является и то, что использование метода позволяет учесть постоянный долгосрочный рост. Тем не менее, в практике бывают случаи, когда объект интеллектуальной собственности будет приносить определенный доход строго определенный период времени, например в случае выдачи исключительной лицензии с заключением лицензионного договора на определенный период времени. В таком случае для оценки патента лицензионные платежи могут капитализироваться.

Тем не менее, у метода прямой капитализации существует несколько недостатков.

Во-первых, в редких случаях денежный поток от использования какого-либо объекта интеллектуальной собственности остается неизменным в течение длительного периода. В основном, под влиянием изменения макроэкономической ситуации, рыночной конъюнктуры, рынков капитала и прочих факторов денежный поток, несомненно, будет изменяться. Статичность метода прямой капитализации не позволяет ему учитывать существенные и несущественные изменения денежного потока. Также при применении данного метода невозможно рассчитать влияние изменения рисков и учесть, например, различные стадии проекта.

Во-вторых, важной проблемой при оценке объектов методом прямой капитализации является расчета потока капитализируемых доходов, поскольку в большинстве случаев доля дохода от объекта интеллектуальной собственности в общем потоке доходов предприятия неизвестна. При этом также возникает вопрос о выборе коэффициента капитализации. Необходимо отметить, что применение данного метода возможно только в идеальных условиях, когда есть определенный денежный поток, известен неизменный период получения дохода и доходность, в то время как для объектов интеллектуальной собственности такая ситуация является редкостью. Тем не менее, для быстрой или предварительной оценки метод прямой капитализации может быть чрезвычайно полезен.

Метод избыточной прибыли (имеет альтернативные названия, такие как метод избыточного дохода, метод избыточных прибылей и другие) основан на капитализации доходов. В процессе применения метода рассчитываются экономические выгоды, связанные с получением прибыли за счет неучтенных объектов интеллектуальной собственности, тем не менее, обеспечивающих дополнительную рентабельность на собственный капитал выше среднего уровня. При оценке данных неучтенных объектов интеллектуальной собственности, приходящаяся на них дополнительная прибыль, капитализируется.

Метод избыточной прибыли может применяться при оценке различных неучтенных объектов интеллектуальной собственности. При этом они могут быть как идентифицируемыми, выраженными в форме объектов промышленной собственности, авторского права, средств индивидуализации, так и неидентифицируемыми, выраженными в форме гудвилла.

Методологически, при оценке из общего дохода предприятия должна вычитаться часть дохода, приходящаяся на материальные активы, с последующей капитализацией полученной разницы. В результате оценивается абстрактный объект интеллектуальной собственности.

Возникают трудности в процессе проведения оценки методом избыточной прибыли. Основная сложность этого процесса заключается в определении потока доходов от материальных активов. Методологически, приходящийся на материальные активы доход определяется как произведение ставки доходности материальных активов и их стоимости. На практике, определение ставки доходности затруднительно в силу различных факторов, таких как субъективность (если определять ставку посредством метода кумулятивного построения[1]), недостаток рыночных данных (если применять метод рыночной экстракции[2]), специфичность материальных активов (если, например, на балансе предприятия учтено большое количество машин и оборудования) и других.

Следующая важная проблема возникает при определении ставки капитализации для потока доходов от объектов интеллектуальной собственности. В данном случае невозможно определить ставку методом рыночной экстракции, в связи с абстрактностью объекта оценки. Применение кумулятивного подхода теоретически возможно, но результат может быть сомнительным из-за субъективности при определении рисковой составляющей ставки капитализации.

Как отмечается в Постановлении 68-609 Налогового управления США, «использование метода избыточной прибыли требует осмотрительного подхода. В целом, использование данного метода должно ограничиваться оценкой малого бизнеса, или же он должен применяться в сочетании с другими методами оценки и подходами к ней. Хотя границу перехода малого бизнеса в категорию среднего определить практически невозможно, в целом использование данного метода начинает давать менее надежные результаты при оценке компаний, общая сумма активов которых превышает 1–2 млн. долл. США».[3]

Тем не менее, метод избыточной прибыли имеет ряд достоинств, таких как простота расчетов, возможность использовать данный подход для определения ориентировочной и предварительной оценки, а также для целей верификации результатов, полученных другими методами. С помощью данного метода можно определить синергетический эффект от использования компанией различных материальных и нематериальных активов одновременно, который является важнейшим элементом системы оценки интеллектуальной собственности.

Метод дисконтирования будущего денежного потока (Discounted Cash Flow, DCF) основан на теории изменения стоимости денег во времени. При оценке методом дисконтирования определяются будущие доходы от объекта интеллектуальной собственности с последующей трансформацией их в стоимость путем приведения в текущий момент.

Мы считаем, что основным недостатком метода дисконтирования будущего денежного потока является сложность в прогнозировании будущих денежных потоков. Данный вопрос рассматривался оценщиками, экономистами, но так и остается нерешенным до настоящего времени. Существует несколько основных позиций относительно проблемы прогнозирования. В российской практике принято основывать прогноз на ретроспективных данных. Например, при оценке какого-либо объекта интеллектуальной собственности в первую очередь определяются доходы от его использования за последние несколько лет, затем полученные данные аппроксимируются и уже на основе результата строится прогноз. В западной практике, в основном, предпочтителен вариант прогнозирования, основанный на изменении объема рынка к которому относится объект оценки с последующим определением доли рынка, приходящейся на объект оценки. В любом случае прогнозирование имеет субъективный характер, и даже при построении нескольких вариантов прогноза доходов, реальные изменения могут существенно отличаться.

Определение ставки дисконтирования тоже является проблемой, поскольку должна включать в свой состав рисковые премии, которые всегда являются субъективными, и если при оценке недвижимости или предприятия составляющие элементы ставки дисконтирования могут объясняться рыночными данными или подтверждаться показателями финансового анализа, то при оценке интеллектуальных объектов их обоснование становится первоочередной проблемой.

Исходя из вышеизложенного, основными недостатками метода дисконтирования при оценке объектов интеллектуальной собственности являются его субъективность и трудоемкость.

Тем не менее, метод дисконтирования будущего дохода можно использовать практически при оценке любого объекта интеллектуальной собственности, при его использовании можно изменять большое количество параметров и тем самым получать различные варианты оценки. Так, основные достоинства метода – его универсальность и вариативность.

Метод экономии затрат или метод оценки добавочного дохода основывается на трансформации эффективности от использования объекта интеллектуальной собственности в денежный поток, на основе которого рассчитывается текущая стоимость объекта оценки, с последующим дисконтированием или капитализацией.

Метод экономии затрат применяется в случае количественного изменения таких экономических явлений, как увеличение доходов, снижение расходов или увеличение доходов и снижение расходов одновременно посредством воздействия на экономику предприятия какого-либо объекта интеллектуальной собственности. Например, метод может применяться, какая-либо новая разработка, выраженная в форме технологии или патента позволяет снизить расходы на электроэнергию, заработную плату, материалы и другие затраты, включаемые в себестоимость или возможность использования более дешевых материалов и уменьшения количества необходимого сырья без снижения качества. Другой вариант применения метода может возникнуть в случае использования объекта интеллектуальной собственности, например ноу-хау или конструкторской документации для усовершенствования производства, выраженное в увеличении объемов или улучшении качества и последующей генерацией предприятием дополнительного дохода. В некоторых случаях один объект интеллектуальной собственности приносит дополнительный доход и снижает издержки одновременно.

Основная сложность метода экономии затрат или оценки добавочного капитала состоит в расчете денежного потока. Если предприятие уже использует объект интеллектуальной собственности, то можно сравнивать его денежный поток до внедрения нематериального актива и после внедрения. Тем не менее, структура производственных издержек сложна и не всегда очевидно за счет чего произошли изменения в себестоимости. Поскольку на предприятие влияют не только внутренние факторы, но и внешние, такие как общая экономическая ситуация в стране, валютный курс и другие, сложно выделить конкретный денежный поток от использования объекта интеллектуальной собственности. Более того, у предприятия может быть несколько нематериальных активов, в таком случае определить вклад одного из них представляется еще более затруднительным.

Как и в классическом методе дисконтирования будущего денежного потока, в методе экономии затрат существует проблема с определением ставки дисконтирования и с прогнозированием денежных потоков. Тем не менее, несмотря на сложность расчетов и возможности применять метод только при оценке уже используемого актива, при достаточных исходных данных с помощью метода экономии затрат можно получить высокую точность результата.

Метод остаточного дохода (также известен как метод распределения остаточного дохода, прироста дохода, метод преимущества в доходах) аналогичен по сути методу экономии затрат, только в данном случае оцениваемый актив приносит дополнительную прибыль.

Метод остаточного дохода основывается на капитализации или дисконтировании потока дохода, возникающего от использования объекта интеллектуальной собственности.

«Метод применяется при оценке НМА, который способен приносить стабильный доход на протяжении продолжительного периода времени».[4] Например, при оценке брендов. В случае оценки бренда, суть метода в том, что брендированный товар продается дороже аналогичного немаркированного и дополнительная прибыть трансформируется в денежный поток, который затем может дисконтироваться или капитализироваться[5].

При использовании метода затруднено определение потока доходов, вопросы вызывает также поиск «небрендированного» аналога. В связи с тем, что даже обычное предприятие-аналог, не использующее какой-либо известный объект средств индивидуализации, обладает некоторой деловой репутацией, которая увеличивает его денежный поток, в связи с этим при сравнении «брендированного» и «небрендированного» объектов возникает погрешность в расчетах. Эта погрешность выражается в недооценке объекта интеллектуальной собственности. Если же сравнивать потоки дохода до внедрения объекта и после внедрения, то различные факторы роста предприятия (внутренние и внешние) также создают погрешность расчетов, которая выражается в переоценке актива. Существует множество методик по выделению денежного потока в рамках метода остаточного дохода, но реального решения проблемы не разработано.

Исходя из практического опыта, можно заключить, что метод может использоваться, например, при оценке интеллектуальной собственности автозаправочных станций, несмотря на погрешность. Например, станция, работающая под брендом ТНК, может оцениваться существенно дороже, чем аналогичная станция, поскольку благодаря бренду ТНК проливы увеличиваются ориентировочно на 15-20%.

Для определения денежного потока (15-20% от общего потока доходов) была использована статистика более чем за 10 лет по сети автозаправочных станций, которые эксплуатируют не только станции с брендом ТНК, но и под собственной торговой маркой.

Ранее, в первый посткризисный год, для туристической компании проводилась оценка товарного знака и торговой марки. Для определения потока доходов сравнивались данные по среднеотраслевому падению доходов в период финансового кризиса и оцениваемой «брендированной» компании. Разница в падении доходов (порядка 15% от общего объема доходов) была отнесена на средства индивидуализации.

Из приведенных примеров следует сделать вывод, что оценка данным методом практически возможна, но результат имеет неточности. Рыночный характер метода позволяет также применять его для верификации полученных другими методами результатов.

Метод освобождения от роялти (Royalty Relief Method) является, по сути, комбинацией сравнительного и доходного подходов. Метод основан на капитализации или дисконтировании доходов.

Основой метода является предположение о том, что если бы компания использовала объект интеллектуальной собственности по договору лицензии или франчайзинга, то она должна была бы выплачивать лицензиару роялти. В связи с тем, что оцениваемый объект интеллектуальной собственности является собственностью компании, то роялти капитализируется предприятием – владельцем актива, тем самым определяя стоимость актива.

«Практическое применение этого метода осложняется тем, что в отраслевой статистике (как в России, так и на Западе) довольно сложно найти такую ставку роялти, которая наиболее полным образом содержала бы в себе все параметры оцениваемого НМА. Чаще всего величина ставки содержит в себе плату за использование патентов, лицензий, совместное осуществление расходов. Иногда ставки зависят от текущих условий рынка. Большинство компаний, применяющих метод освобождения от роялти, либо имеют доступ к таким данным, либо используют свою собственную накопленную базу данных[6].

Основными достоинствами метода является возможность применения как при оценке уже используемых объектов интеллектуальной собственности, так и при оценке прав на объекты, которые только предполагается использовать, относительная простота применения, «возможность использования стандартных отраслевых ставок роялти»;[7] возможность применения метода для верификации результатов или для ориентировочной оценки (используя при этом среднее значение ставки роялти для всех отраслей экономики на уровне 5 %).[8]

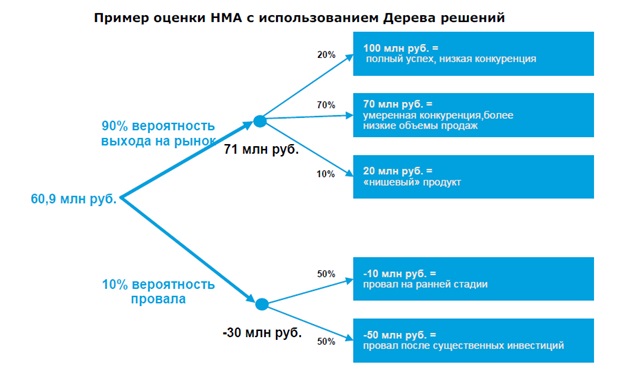

Метод с использований дерева решений, основывается на анализе решений и рисков. В рамках метода проводится предварительный анализ дисконтированного денежного потока на этапе каждого перехода, начиная с заключительных стадий и работая назад во времени, чтобы определить текущую стоимость. Данная методика более применима для целей корпоративного и инвестиционного управления, чем для оценки. Хотя при наличии достаточного времени для работы оценщика может быть использовано для целей профессиональной оценки.

Основными недостатками метода являются проблема определения ставки дисконтирования, трудоемкость, невозможность применения для срочных работ, необходимость большого количества исходных данных.

Тем не менее, метод позволяет «прекратить работы по проекту в каждый момент его разработки», что «существенно снижает затраты и риск».[9] В процессе анализа определяется «поведение стоимости при различных исходах проекта, в частности концентрацию стоимости в оптимистических случаях, в частности многие проекты НИОКР обладают асимметричным распределением доходности – огромным потенциалом роста при очень ограниченной подверженности риску его снижения».[10] Пример оценки активов с использованием Дерева решений представлен на рисунке 1.

Рис. 1. Источник: «Практическое руководство по проведению оценки активов в рамках проектов, реализуемых с участием государственной корпорации «Российская корпорация нанотехнологий».

Методы оценки на основе опционов (ОРТ) учитывают изменяющийся риск. Выделяют несколько таких методов.

- Анализ по методу Монте-Карло – непрерывный вероятностный расчет на основе статистических показателей. Многообразие ситуаций неопределённости делает возможным применение данного метода в качестве инструмента определения стоимости.[11]

- Методы на основе биноминальной модели. Предполагается, что отдачи колл опциона приравниваются к доходности синтетического опциона. Это позволяет дисконтировать ожидаемые выплаты по безрисковой ставке. Практическое применение данного метода продемонстрировало широкие возможности его использования в инвестиционном проектировании, особенно в условиях неопределённости и риска. Данный метод особенно удобен для практического применения тем, что удачно сочетается с другими экономико-статистическими методами, а также с теорией игр и другими методами исследования операций. Практическое применение данного метода показало, что зачастую он даёт более оптимистичные оценки, чем другие методы, что, очевидно обусловлено перебором промежуточных вариантов.[12]

Помимо методов оценки, основанных на дисконтировании и капитализации, существуют методы для быстрой оценки объектов интеллектуальной собственности. Один из таких экспресс-методов - метод выделения доли лицензиара в прибыли лицензиата, также известный как «Правило большого пальца», «Правило 25%», «Метод бегунка», «Правило от 25 до 33 процентов». За время существования патентной охраны сформировалась определенная традиция, согласно которой претендент изъявлял готовность платить патентообладателю 25% ожидаемой валовой прибыли, заработанной конкурентом благодаря лицензии.[13]

При условии применения этого метода оценки объекта интеллектуальной собственности лицензиат не заинтересован в раскрытии своих потенциальных показателей, поэтому оценить диапазон прибыли можно на период не более двух лет. При этом для новой сферы бизнеса и неопределенного размера прибыли пропорции распределения прибыли следует увеличивать в пользу лицензиата, так как он подвергается повышенному риску.

Метод выделения доли лицензиара в прибыли лицензиата имеет ряд особенностей.

- При определении доли дохода, получаемого за счет использования какого-либо нематериального актива, могут возникать серьезные трудности в непосредственном установлении этой доли.

- Соответствующее число - не всегда 25 процентов. Показатель «25%» (и 33% или 1/3) возник как обычное обобщение и почти всегда полезен при начальном вычислении. Однако всегда нужно конкретно смотреть, будет ли справедливое вознаграждение лицензиара больше или меньше, чем 25 процентов от общей выгоды. База, к которой применяется Правило 25 процентов, нуждается в интерпретации. Идея относительно базы, к которой применяется 25 процентов, состоит в том, что выгода (прибыль) должна быть разделена 25:75 между продавцом и покупателем. Однако определение «выгоды» требует анализа. В подходе от экономии затрат важно определить операционные затраты без выгоды от соответствующей технологии и затраты с технологией или по сравнению со следующей наилучшей альтернативой.

- Метод основан непосредственно на подсчете конечных выгод, правило 25 процентов применяется к прибыли до налогообложения (EBIT), которая может служить подходящей мерой для прямой выгоды от соответствующей лицензии (соотнесенной с потенциальной долей в распределенных затратах).

- Основными достоинствами метода являются возможность использования для предварительной оценки и простота в применении.

Таким образом, базовые методы доходного подхода позволяют определять стоимость объектов интеллектуальной собственности, однако имеют при этом ряд недостатков, таких как неопределенность формирования денежного потока, поскольку не существует однозначного способа его расчета при оценке интеллектуальной собственности. Основные затруднения также возникают при расчете ставки дисконтирования и капитализации. Тем не менее, при оценке интеллектуальной собственности организаций доходный подход является приоритетным, поскольку оценку интеллектуальной собственности организаций необходимо проводить в рамках оценки бизнеса, при этом применение доходного подхода к оценке значительно упрощается.

Библиографический список

- Аксенов А.П., Нематериальные активы. – М.: «Финансы и статистика» , 2007г., 192 с.

- Ф.П.Боер Оценка стоимости технологий: проблемы бизнеса и финансов в мире исследований и разработок [Книга] / перев. Г. Микерин и Н. Павлов. - Москва : Олимп-Бизнес, 2007. - стр. 448

- И.М. Волков, М.В. Грачева. – М.: «Банки и биржи», «ЮНИТИ», 1998 - 423 стр.

- С. Крис Саммерз, Томас Л. Уэст, Джеффри Д. Джонс, Пер. с англ. Бюро переводов «РОЙД», Глава из книги «Пособие по оценке бизнеса»/ /http://www.cfin.ru/appraisal/business/methods/surplus_profit.shtml;

- Козырев А.Н., Оценка интеллектуальной собственности и нематериальных активов

- Козырев А.Н., Оценка интеллектуальной собственности и нематериальных активов

- Леонтьев Б.Б., Леонтьев Ю.Б. Методические рекомендации по оценке рыночной стоимости нематериальных активов предприятий. ТПП. – М.: ТПП, 2003.

- Шипова Е.В. Оценка интеллектуальной собственности: Учеб.пособие. - Иркутск: Изд-во БГУЭП, 2003. - 122с., ISBN 5 - 7253 - 0000 – 0

- http://www.ocenchik.ru/docs/33.html

[1] Метод кумулятивного построения - способ расчета ставки капитализации, при котором к безрисковой ставке прибавляются рисковые премии

[2] Коэффициент капитализации методом рыночной экстракции рассчитывается как отношение годового дохода от использования активов к стоимости активов

[3] http://www.cfin.ru/appraisal/business/methods/surplus_profit.shtml; С. Крис Саммерз, Томас Л. Уэст, Джеффри Д. Джонс, Пер. с англ. Бюро переводов «РОЙД», Глава из книги «Пособие по оценке бизнеса»

[4] Аксенов А.П., Нематериальные активы. – М.: «Финансы и статистика» , 2007г., 192 с.

[5] Козырев А.Н., Оценка интеллектуальной собственности и нематериальных активов

[6] http://www.ocenchik.ru/docs/33.html

[7] Козырев А.Н., Оценка интеллектуальной собственности и нематериальных активов

[8] Леонтьев Б.Б., Леонтьев Ю.Б. Методические рекомендации по оценке рыночной стоимости нематериальных активов предприятий. ТПП. – М.: ТПП, 2003.

[9] Ф.П.Боер Оценка стоимости технологий: проблемы бизнеса и финансов в мире исследований и разработок [Книга] / перев. Г. Микерин и Н. Павлов. - Москва : Олимп-Бизнес, 2007. - стр. 448

[10] Ф.П.Боер Оценка стоимости технологий: проблемы бизнеса и финансов в мире исследований и разработок [Книга] / перев. Г. Микерин и Н. Павлов. - Москва : Олимп-Бизнес, 2007. - стр. 448

[11] И.М. Волков, М.В. Грачева. – М.: «Банки и биржи», «ЮНИТИ», 1998 - 423 стр.

[12]И.М. Волков, М.В. Грачева. – М.: «Банки и биржи», «ЮНИТИ», 1998 - 423 стр.

[13] Шипова Е.В. Оценка интеллектуальной собственности: Учеб.пособие. - Иркутск: Изд-во БГУЭП, 2003. - 122с., ISBN 5 - 7253 - 0000 - 0