Финансовый анализ планируемого предприятия по производству макаронных изделий по итальянской технологии (Financial analysis the proposed enterprise for the production of macaroni on the Italian technology)

Абдуллаева Гулнур Асановна

магистратура экономического факультета

Казахстанского филиала МГУ им. М. В. Ломоносова

адрес электронной почты – faridasmagulova@gmail.com

Дата публикации: 29.12.2018 г.

Скачать статью в формате pdf (Выпуск журнала 4(12) 2018 г.)

Аннотация. В статье проведен финансовый анализ предполагаемого предприятия по производству макаронных изделий по итальянской технологии.

Ключевые слова: финансовый анализ, горизонтальный анализ, вертикальный анализ, ликвидность, рентабельность, финансовая устойчивость.

Abstract. The article presents the financial analysis of the proposed enterprise for the production of macaroni on the Italian technology.

Keywords: financial analysis, horizontal analysis, vertical analysis, liquidity, profitability, financial stability.

ФИНАНСОВЫЙ АНАЛИЗ ПЛАНИРУЕМОГО ПРЕДПРИЯТИЯ ПО ПРОИЗВОДСТВУ МАКАРОННЫХ ИЗДЕЛИЙ ПО ИТАЛЬЯНСКОЙ ТЕХНОЛОГИИ

FINANCIAL ANALYSIS OF THE PROPOSED ENTERPRISE FOR THE PRODUCTION OF MACARONI ON THE ITALIAN TECHNOLOGY

Одной из перспективных отраслей пищевой промышленности на казахстанском рынке является отрасль производства макаронных изделий. Макаронные изделия входят в продовольственную корзину большинства казахстанских потребителей. Макаронные изделия являются продуктом частного потребления - около 97% [1] всего населения Казахстана включают их в свою продовольственную корзину.

Казахстанский рынок макаронных изделий развивается количественно и качественно. В 2017 году производство макаронных изделий составило 163 406 тонн, что на 7,3% больше чем в 2016 году. Потребление казахстанцами макаронных изделий в 2017 году составило 178 110,1 тонн и выросло на 7,6% по сравнению с 2016 годом. Импорт макаронных изделий в 2017 году составил 39 569 тонн, экспорт составил 24 864,9 тонн. На импортную продукцию из объема потребленных макаронных изделий на внутреннем рынке в 2017 году приходится 22,21%. В 2016 году эта доля составила 17,67%, в 2015 году - 19,26% (снижение производства макаронных изделий казахстанскими предприятиями), 2014 году – 17,91% [2]. В настоящее время развитие данной отрасли сопровождается ростом импорта.

В связи с этим, мы рассмотрели производство макаронных изделий с использованием итальянской технологии. Произведя расчеты операционного, инвестиционного и финансового планов, посчитали денежные потоки от операционной деятельности, инвестиционной деятельности, финансовой деятельности и общий денежный поток на 10 лет. Далее мы дисконтировали общий денежный поток и посчитали дисконтированный денежный поток. На основе данных, полученных в результате проведенных расчетов, мы построили бухгалтерский баланс и отчет о прибылях и убытках на 2019 (первый год), 2022 (начиная с 4 года производства наблюдается положительный денежный поток) и 2028 годы (последний год) (см. таблицу 1, 2).

Таблица 1

Бухгалтерский баланс предполагаемого предприятия по производству макаронных изделий, на конец 2019, 2022, 2028 гг.

|

Наименование статьи |

На конец 2019 года |

На конец 2022 года |

На конец 2028 года |

|

Актив |

|||

|

Краткосрочные активы |

|||

|

Денежные средства и их эквиваленты |

157 875 324 |

844 876 145 |

4 146 473 696 |

|

Краткосрочные финансовые инвестиции |

0 |

211 219 036 |

1 036 618 424 |

|

Краткосрочная дебиторская задолженность |

140 800 000 |

182 250 000 |

329 490 422 |

|

Запасы, в том числе: |

190 941 720 |

109 612 341 |

41 196 441 |

|

сырье и материалы |

95 470 860 |

54 806 170 |

20 598 220 |

|

готовая продукция |

95 470 860 |

54 806 170 |

20 598 220 |

|

Итого краткосрочных активов |

489 617 044 |

1 347 957 522 |

5 553 778 983 |

|

Долгосрочные активы |

|||

|

Основные средства |

383 945 729 |

324 877 155 |

206 740 008 |

|

Земля |

500 000 |

500 000 |

500 000 |

|

Долгосрочные финансовые инвестиции |

280 789 359 |

266 604 511 |

805 365 607 |

|

Итого долгосрочных активов |

665 235 088 |

591 981 666 |

1 012 605 615 |

|

Итого валюта баланса |

1 154 852 131 |

1 939 939 188 |

6 566 384 598 |

|

Пассив |

|||

|

Краткосрочные обязательства |

|||

|

Краткосрочные финансовые обязательства |

0 |

3 410 938 |

3 410 938 |

|

Краткосрочная кредиторская задолженность |

0 |

127 575 000 |

230 643 296 |

|

Обязательства по налогам |

0 |

0 |

- |

|

Итого краткосрочных обязательств |

0 |

130 985 938 |

234 054 234 |

|

Долгосрочные обязательства |

|||

|

Долгосрочные финансовые обязательства |

409 312 548 |

248 998 467 |

0 |

|

Прочие долгосрочные обязательства |

0 |

0 |

0 |

|

Итого долгосрочных обязательств |

409 312 548 |

248 998 467 |

0 |

|

Капитал и резервы |

|||

|

Уставный капитал |

175 419 663 |

175 419 663 |

175 419 663 |

|

Нераспределенная прибыль |

570 119 920 |

1 384 535 119 |

6 156 910 702 |

|

Итого собственный капитал |

745 539 584 |

1 559 954 783 |

6 332 330 365 |

|

Итого валюта баланса |

1 154 852 131 |

1 939 939 187 |

6 566 384 599 |

Таблица 2

Отчет о прибылях и убытках предполагаемого предприятия по производству макаронных изделий, на конец 2019, 2022, 2028 гг.

|

Наименование статьи |

2019 |

2022 |

2028 |

|

Выручка, тенге |

704 874 693 |

2 187 368 962 |

3 953 885 068 |

|

Себестоимость, тенге |

422 924 816 |

1 312 421 377 |

2 372 331 041 |

|

Валовая прибыль, тенге |

281 949 877 |

874 947 585 |

1 581 554 027 |

|

Коммерческие расходы, тенге |

35 243 735 |

109 368 448 |

197 694 253 |

|

Управленческие расходы, тенге |

21 146 241 |

65 621 069 |

118 616 552 |

|

Проценты по кредиту, тенге |

0 |

17 404 311 |

1 441 121 |

|

Прибыль до налогообложения, тенге |

225 559 902 |

682 553 757 |

1 263 802 101 |

|

Налоги, тенге |

62 858 666 |

153 371 409 |

267 849 020 |

|

Налог на имущество (1,5%) |

5 759 186 |

4 873 157 |

3 101 100 |

|

Налог на землю (6,27% и 0,58%) |

11 987 500 |

11 987 500 |

11 987 500 |

|

КПН (20%) |

45 111 980 |

136 510 751 |

252 760 420 |

|

Чистая прибыль, тенге |

162 701 236 |

529 182 348 |

995 953 080 |

|

Выплата дивидендов |

11 389 086 |

37 042 764 |

69 716 716 |

|

Чистая прибыль после выплаты дивидендов, тенге |

151 312 150 |

492 139 584 |

926 236 365 |

Далее проведем финансовый анализ. Финансовый анализ проводится для того, чтобы на основе его результатов принимать управленческие решения, вырабатывать дальнейшую стратегию развития предприятия, выявлять риски. Существуют следующие методы проведения финансового анализа [3]:

- горизонтальный (временной) анализ;

- вертикальный (структурный) анализ;

- трендовый анализ;

- анализ относительных показателей (коэффициентов);

- сравнительный (пространственный) анализ;

- факторный анализ.

Необходимые расчеты были проведены с использованием онлайн-сервиса «Финансовый анализ», разработанного специалистами ООО «ЦЭПЭС»[4].

В таблице 3 представлен агрегированный баланс по анализируемым годам в абсолютных единицах, который показывает общую картину динамики агрегированных статей баланса по анализируемым годам.

По приведенной динамике отметим следующее. По состоянию на 31.12.2028 стоимость имущества предприятия выросла в 5,68 раза по сравнению с 31.12.2019 – с 1 154 852 131 тенге до 6 566 384 598 тенге.

Рост стоимости имущества (валюта баланса) показывает, что наблюдается рост объемов финансово-хозяйственной деятельности. В 2022 году рост стоимости имущества составил 1,68 раза.

Таблица 3

Горизонтальный анализ

|

АКТИВ |

2019 |

2022 |

2028 |

|||

|

|

Код |

знач., тенге |

знач., тенге |

изм.,% |

знач., тенге |

изм.,% |

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ |

||||||

|

Нематериальные активы |

1110 |

0 |

0 |

- |

0 |

- |

|

Результаты исследований и разработок |

1120 |

0 |

0 |

- |

0 |

- |

|

АКТИВ |

2019 |

2022 |

2028 |

|||

|

Код |

знач., тенге |

знач., тенге |

изм.,% |

знач., тенге |

изм.,%- |

|

|

Материальные поисковые активы |

1140 |

0 |

0 |

- |

0 |

- |

|

Основные средства |

1150 |

384 445 729 |

325 377 155 |

-15.36% |

207 240 008 |

-36.31% |

|

Доходные вложения в материальные ценности |

1160 |

0 |

0 |

- |

0 |

- |

|

Финансовые вложения |

1170 |

280 789 359 |

266 604 511 |

-5.05% |

805 365 607 |

+202.08% |

|

Отложенные налоговые активы |

1180 |

0 |

0 |

- |

0 |

- |

|

Прочие внеоборотные активы |

1190 |

0 |

0 |

- |

0 |

- |

|

Итого по разделу I |

1100 |

665 235 088 |

591 981 666 |

-11.01% |

1 012 605 615 |

+71.05% |

|

|

II. ОБОРОТНЫЕ АКТИВЫ |

|||||

|

Запасы |

1210 |

190 941 720 |

109 612 341 |

-42.59% |

41 196 441 |

-62.42% |

|

Налог на добавленную стоимость по приобретенным ценностям |

1220 |

0 |

0 |

- |

0 |

- |

|

Дебиторская задолженность |

1230 |

140 800 000 |

182 250 000 |

+29.44% |

329 490 422 |

+80.79% |

|

Финансовые вложения (за исключением денежных эквивалентов) |

1240 |

0 |

211 219 036 |

- |

1 036 618 424 |

+390.78% |

|

Денежные средства |

1250 |

157 875 324 |

844 876 145 |

+435.15% |

4 146 473 696 |

+390.78% |

|

Прочие оборотные активы |

1260 |

0 |

0 |

- |

0 |

- |

|

Итого по разделу II |

1200 |

489 617 044 |

1 347 957 522 |

+175.31% |

5 553 778 983 |

+312.01% |

|

БАЛАНС |

1600 |

1 154 852 132 |

1 939 939 188 |

+67.98% |

6 566 384 598 |

+238.48% |

|

ПАССИВ |

2019 |

2022 |

2028 |

|||

|

|

Код |

знач., тенге |

знач., тенге |

изм.,% |

знач., тенге |

изм.,% |

|

III. КАПИТАЛ И РЕЗЕРВЫ |

||||||

|

Уставный капитал |

1310 |

175 419 663 |

175 419 663 |

0.00% |

175 419 663 |

0.00% |

|

Собственные акции, выкупленные у акционеров |

1320 |

0 |

0 |

- |

0 |

- |

|

Переоценка внеоборотных активов |

1340 |

0 |

0 |

- |

0 |

- |

|

Добавочный капитал |

1350 |

0 |

0 |

- |

0 |

- |

|

Резервный капитал |

1360 |

0 |

0 |

- |

0 |

- |

|

Нераспределенная прибыль (непокрытый убыток) |

1370 |

570 119 920 |

1 384 535 119 |

+142.85% |

6 156 910 702 |

+344.69% |

|

Итого по разделу III |

1300 |

745 539 583 |

1 559 954 782 |

+109.24% |

6 332 330 365 |

+305.93% |

|

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|||||

|

Займы и кредиты |

1410 |

409 312 548 |

248 998 467 |

-39.17% |

0 |

-100.00% |

|

АКТИВ |

2019 |

2022 |

2028 |

|||

|

Код |

знач., тенге |

знач., тенге |

изм.,% |

знач., тенге |

изм.,%- |

|

|

Оценочные обязательства |

1430 |

0 |

0 |

- |

0 |

- |

|

Прочие долгосрочные обязательства |

1450 |

0 |

0 |

- |

0 |

- |

|

Итого по разделу IV |

1400 |

409 312 548 |

248 998 467 |

-39.17% |

0 |

-100.00% |

|

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|||||

|

Займы и кредиты |

1510 |

0 |

3 410 938 |

- |

3 410 938 |

0.00% |

|

Кредиторская задолженность |

1520 |

0 |

127 575 000 |

- |

230 643 296 |

+80.79% |

|

Доходы будущих периодов |

1530 |

0 |

0 |

- |

0 |

- |

|

Оценочные обязательства |

1540 |

0 |

0 |

- |

0 |

- |

|

Прочие краткосрочные обязательства |

1550 |

0 |

0 |

- |

0 |

- |

|

Итого по разделу V |

1500 |

0 |

130 985 938 |

- |

234 054 234 |

+78.69% |

|

БАЛАНС |

1700 |

1 154 852 131 |

1 939 939 187 |

+67.98% |

6 566 384 599 |

+238.48% |

Вертикальный анализ

В таблице 4 рассчитаны удельные веса статей в % к итогу. Наличие горизонтального и вертикального анализов позволяет наблюдать за временным изменением структуры баланса. По таблице 4, 5 и 6 можно выделить, что благодаря росту объемов финансово-хозяйственной деятельности доля внеоборотных активов в валюте баланса снизилась, также уменьшается доля заемных средств. В таблице 7 показано, что доля долгосрочных обязательств снизилась, так как к 2028 году предполагается погашение долгосрочного кредита, взятого в первом году инвестиционного проекта.

Таблица 4

Структура собственного капитала планируемого предприятия на 31.12.2019, 31.12.2022, 31.12.2028.

|

Структура собственного капитала |

||||||

|

Показатель |

на 31.12.2019 |

на 31.12.2022 |

на 31.12.2028 |

|||

|

Значение, тенге |

Удельный вес, % |

Значение, тенге |

Удельный вес, % |

Значение, тенге |

Удельный вес, % |

|

|

Уставный капитал |

175 419 663 |

23.53 |

175 419 663 |

11,25 |

175 419 663 |

2,77 |

|

Собственные акции, выкупленные у акционеров |

0,00 |

0.00 |

0,00 |

0.00 |

0,00 |

0.00 |

|

Показатель |

на 31.12.2019 |

на 31.12.2022 |

на 31.12.2028 |

|||

|

Значение, тенге |

Удельный вес, % |

Значение, тенге |

Удельный вес, % |

Значение, тенге |

Удельный вес, % |

|

|

Добавочный капитал |

0,00 |

0.00 |

0,00 |

0.00 |

0,00 |

0.00 |

|

Резервный капитал |

0,00 |

0.00 |

0,00 |

0.00 |

0,00 |

0.00 |

|

Нераспределенная прибыль (непокрытый убыток) |

570 119 920 |

76.47 |

1 384 535 119 |

88.75 |

6 156 910 702 |

97.23 |

|

Итого стоимость активов |

745 539 583 |

100.00 |

1 559 954 782 |

100.00 |

6 332 330 365 |

100.00 |

Таблица 5

Структура активов планируемого предприятия на 31.12.2019, 31.12.2022, 31.12.2028

|

Структура активов |

||||||

|

Показатель |

на 31.12.2019 |

на 31.12.2022 |

на 31.12.2028 |

|||

|

Значение, тенге |

Удельный вес, % |

Значение, тенге |

Удельный вес, % |

Значение, тенге |

Удельный вес, % |

|

|

Внеоборотные активы |

665 235 088 |

57.60 |

591 981 666 |

30.52 |

1 012 605 615 |

15.42 |

|

Оборотные активы |

489 617 044 |

42.40 |

1 347 957 522 |

69.48 |

5 553 778 983 |

84.58 |

|

Итого |

1 154 852 132 |

100.00 |

1 939 939 188 |

100.00 |

6 566 384 598 |

100.00 |

Таблица 6

Собственный капитал планируемого предприятия на 31.12.2019, 31.12.2022, 31.12.2028

|

Собственный капитал |

||||||

|

Показатель |

на 31.12.2019 |

на 31.12.2022 |

на 31.12.2028 |

|||

|

Значение, тенге |

Удельный вес, % |

Значение, тенге |

Удельный вес, % |

Значение, тенге |

Удельный вес, % |

|

|

Собственный капитал |

745 539 583 |

64.56 |

1 559 954 782 |

80.41 |

6 332 330 365 |

96.44 |

|

Заемный капитал |

409 312 548 |

35.44 |

379 984 405 |

19.59 |

234 054 234 |

3,56 |

|

Итого |

1 154 852 131 |

100.00 |

1 939 939 187 |

100.00 |

6 566 384 599 |

100.00 |

Таблица 7

Структура заемного капитала планируемого предприятия на 31.12.2019, 31.12.2022, 31.12.2028

|

Структура заемного капитала |

||||||

|

Показатель |

на 31.12.2019 |

на 31.12.2022 |

на 31.12.2028 |

|||

|

Значение, тенге |

Удельный вес, % |

Значение, тенге |

Удельный вес, % |

Значение, тенге |

Удельный вес, % |

|

|

Долгосрочные обязательства |

409 312 548 |

100.00 |

248 998 467 |

65.53 |

0 |

0.00 |

|

Показатель |

на 31.12.2019 |

на 31.12.2022 |

на 31.12.2028 |

|||

|

Значение, тенге |

Удельный вес, % |

Значение, тенге |

Удельный вес, % |

Значение, тенге |

Удельный вес, % |

|

|

Итого |

409 312 548 |

100.00 |

379 984 405 |

100.00 |

234 054 234 |

100.00 |

Таблица 8

Структура внеоборотных активов планируемого предприятия на 31.12.2019, 31.12.2022, 31.12.2028

|

Структура внеоборотных активов |

||||||

|

Показатель |

на 31.12.2019 |

на 31.12.2022 |

на 31.12.2028 |

|||

|

Значение, тенге |

Удел. вес, % |

Значение, тенге |

Удел. вес, % |

Значение, тенге |

Удел. вес, % |

|

|

Нематериальные активы |

0 |

0.00 |

0 |

0.00 |

0 |

0.00 |

|

Результаты исследований и разработок |

0 |

0.00 |

0 |

0.00 |

0 |

0.00 |

|

Нематериальные поисковые активы |

0 |

0.00 |

0 |

0.00 |

0 |

0.00 |

|

Материальные поисковые активы |

0 |

0.00 |

0 |

0.00 |

0 |

0.00 |

|

Основные средства |

384 445 729 |

57.79 |

325 377 155 |

54.96 |

207 240 008 |

20.47 |

|

Доходные вложения в материальные ценности |

0 |

0.00 |

0 |

0.00 |

0 |

0.00 |

|

Финансовые вложения |

280 789 359 |

42.21 |

266 604 511 |

45.04 |

805 365 607 |

79.53 |

|

Отложенные налоговые активы |

0 |

0.00 |

0 |

0.00 |

0 |

0.00 |

|

Прочие внеоборотные активы |

0 |

0.00 |

0 |

0.00 |

0 |

0.00 |

|

Итого |

665 235 088 |

100.00 |

591 981 666 |

100.00 |

1 012 605 615 |

100.00 |

Таблица 9

Структура оборотных активов планируемого предприятия на 31.12.2019, 31.12.2022, 31.12.2028.

|

Показатель |

на 31.12.2019 |

на 31.12.2022 |

на 31.12.2028 |

|||

|

Значение, тенге |

Удел. вес, % |

Значение, тенге |

Удел. вес, % |

Значение, тенге |

Удел. вес, % |

|

|

Запасы |

190 941 720 |

39.00 |

109 612 341 |

8,13 |

41 196 441 |

0.74 |

|

Налог на добавленную стоимость по приобретенным ценностям |

0 |

0.00 |

0 |

0.00 |

0 |

0.00 |

|

Дебиторская задолженность |

140 800 000 |

28.76 |

182 250 000 |

13.52 |

329 490 422 |

5,93 |

|

Финансовые вложения (за исключением денежных эквивалентов) |

0 |

0.00 |

211 219 036 |

15.67 |

1 036 618 424 |

18.67 |

|

Показатель |

на 31.12.2019 |

на 31.12.2022 |

на 31.12.2028 |

|||

|

Значение, тенге |

Удельный вес, % |

Значение, тенге |

Удельный вес, % |

Значение, тенге |

Удельный вес, % |

|

|

Прочие оборотные активы |

0 |

0.00 |

0 |

0.00 |

0 |

0.00 |

|

Итого |

489 617 044 |

100.00 |

1 347 957 522 |

100.00 |

5 553 778 983 |

100.00 |

Далее рассмотрим относительные коэффициенты финансового анализа. В таблице 10 представлены рассчитанные показатели ликвидности.

Таблица 10

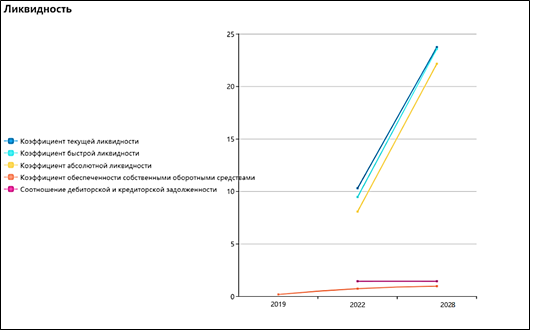

Показатели ликвидности планируемого предприятия на 31.12.2019, 31.12.2022, 31.12.2028.

|

Показатель |

на 31.12.2019 |

на 31.12.2022 |

на 31.12.2028 |

|

Коэффициент текущей ликвидности |

- |

10,29 |

23.73 |

|

Коэффициент быстрой ликвидности |

- |

9,45 |

23.55 |

|

Коэффициент абсолютной ликвидности |

- |

8,06 |

22.14 |

|

Коэффициент обеспеченности собственными оборотными средствами |

0.16 |

0.72 |

0.96 |

|

Соотношение дебиторской и кредиторской задолженности |

- |

1,43 |

1,43 |

По коэффициенту текущей ликвидности (далее КТЛ) нормативное значение находится между 1,5-2,5. В нашем предприятии данный показатель превышает нормативное значение, что означает недостаточно активное использование оборотных активов. Рекомендуется улучшить доступ к краткосрочному кредитованию. На конец 2022 и 2028 годов КТЛ сильно отличается от нормативного, соответственно, в этом году оборотные активы не работают.

Норматив коэффициента быстрой ликвидности (далее КБЛ) равен 0,7-1,0. Когда КБЛ превышает нормативные значения, платежеспособность предприятия улучшается. Оборачиваемость собственных средств, вложенных в запасы, ускоряется.

Коэффициент абсолютной ликвидности показывает способность компании погасить краткосрочную задолженность только за счет краткосрочных активов. Нормативным значением данного коэффициента является 0,2-0,5. Превышение данного показателя говорит о нерациональной структуре капитала, слишком высокой доле неработающих активов в виде денежных средств. Значит необходимо дополнительно проанализировать использование капитала.

Коэффициент обеспеченности собственными оборотными средствами показывает достаточно ли у предприятия собственных средств для финансирования текущей деятельности. Допустимое значение данного коэффициента не должно быть меньше 0,1. На 31.12.2019 показатель составил 0,16. Далее данный коэффициент растет, что говорит о достаточности у предприятия собственных средств.

Соотношение дебиторской и кредиторской задолженности не должно быть меньше 1. На 31.12.2022 и на 31.12.2028 данный показатель равен 1,43.

Рис. 1. Динамика коэффициентов ликвидности планируемого предприятия на 31.12.2019, 31.12.2022, 31.12.2028

На рисунке 1 показаны коэффициенты ликвидности в динамике. Коэффициенты ликвидности на 31.12.2019 мы не можем посчитать, так как в первом году не было краткосрочных обязательств, погашение долгосрочного кредита осуществлялось со второго года.

Таблица 11

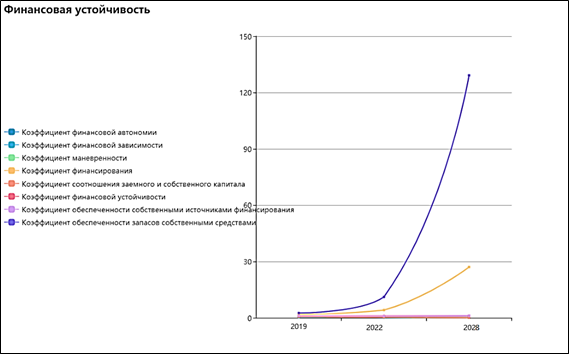

Показатели финансовой устойчивости планируемого предприятия на 31.12.2019, 31.12.2022, 31.12.2028.

|

Показатель |

на 31.12.2019 |

на 31.12.2022 |

на 31.12.2028 |

|

Коэффициент финансовой автономии |

0.65 |

0.80 |

0.96 |

|

Коэффициент финансовой зависимости |

0.35 |

0.20 |

0.04 |

|

Коэффициент маневренности |

0.66 |

0.78 |

0.84 |

|

Коэффициент финансирования |

1,82 |

4,11 |

27,05 |

|

Коэффициент соотношения заемного и собственного капитала |

0.55 |

0.24 |

0.04 |

|

Коэффициент финансовой устойчивости |

1.00 |

0.93 |

0.96 |

|

Коэффициент обеспеченности собственными источниками финансирования |

1.00 |

0.90 |

0.96 |

|

Коэффициент обеспеченности запасов собственными средствами |

2,56 |

11,10 |

129.13 |

В таблице 11 представлены расчеты по показателям финансовой устойчивости планируемого предприятия.

Коэффициент финансовой автономии, который показывает долю активов финансируемой за счет собственного капитала, на 31.12.2019 составил 0,65. Требуемым значением является 0,5. В следующим временных периодах данный коэффициент растет, что говорит о росте финансовой независимости компании.

Снижение коэффициента финансовой зависимости считается положительным развитием компании, так как предприятие меньше зависит от внешних денежных средств.

Коэффициент маневренности показывает насколько компания зависит от заемных средств. Так как анализируемое предприятие берет преимущественно долгосрочные кредиты, то это означает, что предприятие сильно зависит от займов.

Наблюдается положительный тренд коэффициента финансирования, что означает о возможности усиления финансирования. Повышение коэффициента отражает повышение финансовой устойчивости предприятия и снижение вероятности появления финансовых рисков.

Нормативным значением коэффициента является 0,7-0,95. На 31.12.2022 коэффициент финансовой устойчивости составил 0,93, что означает отсутствие риска неплатежеспособности компании и отсутствие риска попадания в финансовую зависимость от кредиторов.

Расчетное значение коэффициента обеспеченности запасов собственными средствами показывает уменьшение зависимости предприятия от заемного капитала в части формирования запасов, что положительно влияет на финансовую устойчивость компании. В динамике данный коэффициент растет (см. рис. 2).

Рис. 2. Динамика показателей финансовой устойчивости

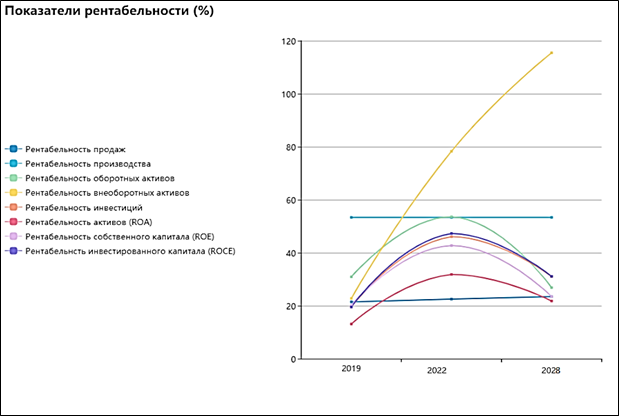

Таблица 12

Показатели рентабельности планируемого предприятия (в %) на 31.12.2019, 31.12.2022, 31.12.2028

|

Показатель |

на 31.12.2019 |

на 31.12.2022 |

на 31.12.2028 |

|

Рентабельность продаж |

21.47 |

22.50 |

23.43 |

|

Рентабельность производства |

53.33 |

53.33 |

53.33 |

|

Показатель |

на 31.12.2019 |

на 31.12.2022 |

на 31.12.2028 |

|

Рентабельность внеоборотных активов |

22.75 |

78.29 |

115.45 |

|

Рентабельность инвестиций |

19.53 |

46.06 |

31,05 |

|

Рентабельность активов (ROA) |

13,10 |

31.80 |

21.78 |

|

Рентабельность собственного капитала (ROE) |

20.30 |

42.69 |

23.47 |

|

Рентабельнсть инвестированного капитала (ROCE) |

19.53 |

47.23 |

31,08 |

В таблице 12 представлены расчетные показатели рентабельности компании.

Показатель рентабельности отражает степень эффективности использования материальных, трудовых, денежных и других ресурсов.

Рентабельность продаж на 31.12.2019 составила 21,47. Данный коэффициент показывает долю прибыли в каждом заработанном тенге. На 31.12.2022 и на 31.12.2028 данный показатель растет, что говорит о росте рентабельности продаж.

На рисунке 3 показаны показатели рентабельности предприятия на анализируемые временные периоды.

Наблюдается рост рентабельности внеоборотных активов. На 31.12.2028 рентабельности внеоборотных активов составила 115,45%, на 31.12.2022 данный показатель был равен 78,29%. Также как было выше упомянуто наблюдается рост рентабельности продаж.

Однако по показателям рентабельности оборотных активов, рентабельности инвестиционного капитала (ROCE), рентабельности активов (ROA), рентабельности собственного капитала (ROE) и рентабельности инвестиций рост наблюдался только на 31.12.2022, а на последний год рентабельность снижается.

Рисунок 3. Показатели рентабельности в % на 31.12.2019, 31.12.2022, 31.12.2028

Таким образом, проведение финансового анализа позволяет принимать управленческие решения, вырабатывать дальнейшую стратегию развития предприятия, выявлять риски. При проведении финансового анализа планируемого предприятия, производящего макаронные изделия, были обнаружены риски ликвидности и риски рентабельности. Предполагаемое предприятие по производству макаронных изделий по результатам финансового анализа будет финансово устойчиво, однако предприятию будет необходимо активно использовать оборотные средства и улучшить доступ к краткосрочному кредитованию.

Библиографический список

- Производство макаронных изделий, отчет АО Фонда развития предпринимательства «Даму» 2012 – URL: https://www.damu.kz/upload/iblock/3d0/OtchetMarketingovykhIssledovaniy_ProizvodstvoMakaronnykhIzdeliy_2012.pdf

- Статистический бюллетень Комитета по статистике МНЭ РК «Ресурсы и использование отдельных видов продукции (товаров) и сырья в Республике Казахстан за январь-декабрь 2017 года»

- Барамзин К. Н., Особенности финансового анализа предприятий рентного бизнеса, Оценка инвестиций 2 (10) 2018, с. 50-51.

- Онлайн-сервис «Финансовый анализ» ООО «ЦЭПЭС» http://www.cepes-invest.com/