Интерпретации коэффициента текущей ликвидности предприятия (Interpretation of enterprise’s сurrent ratio)

Лекаркина Надежда Константиновна

Заместитель директора ООО «ЦЭПЭС»

ученая степень – кандидат экономических наук

адрес электронной почты – lnk@esm-invest.com

Дата публикации: 26.09.2018 г.

Скачать статью в формате pdf (Выпуск журнала 3(11) 2018 г.)

Аннотация. В статье рассматривается коэффициент текущей ликвидности предприятия и возможные интерпретации его значений. Анализируются достоинства и недостатки расчета текущей ликвидности предприятия в сравнении с быстрой ликвидностью.

Ключевые слова: коэффициент текущей ликвидности, оборотные активы, текущие обязательства, ликвидность.

Abstract. The article considers the current ratio of the enterprise and different interpretations of values. The advantages and disadvantages of calculating the current liquidity of the enterprise in comparison with the quick liquidity are analyzed.

Keywords: current ratio, current assets, current liabilities, liquidity.

ИНТЕРПРЕТАЦИИ КОЭФФИЦИЕНТА ТЕКУЩЕЙ ЛИКВИДНОСТИ ПРЕДПРИЯТИЯ

INTERPRETATION OF ENTERPRISE’S СURRENT RATIO

Коэффициент текущей ликвидности представляет собой коэффициент ликвидности и эффективности, который измеряет способность фирмы погасить свои краткосрочные обязательства ее текущими активами. Коэффициент текущей ликвидности является важной мерой ликвидности, поскольку краткосрочные обязательства подлежат погашению в течение следующего года.

Это означает, что компания имеет ограниченное количество времени, чтобы привлечь средства для оплаты этих обязательств. Текущие активы, такие как денежные средства, их эквиваленты и рыночные ценные бумаги, могут быть легко конвертированы в наличные деньги в краткосрочной перспективе. Это означает, что компаниям с более крупными суммами текущих активов будет легче погасить текущие обязательства, при наступлении срока выплаты, без необходимости продажи долгосрочных активов, генерирующих доход.

Текущее соотношение помогает инвесторам и кредиторам понять ликвидность компании, а также определить, насколько легко эта компания сможет погасить свои текущие обязательства. Этот коэффициент отражает текущую задолженность фирмы по текущим активам. Таким образом, коэффициент текущей ликвидности, равный 4, будет означать, что компания имеет в 4 раза больше оборотных активов, чем текущих обязательств.

Более высокий коэффициент текущей ликвидности всегда лучше, чем более низкий, поскольку он показывает, что компания может легче производить платежи по текущим долгам.

Если у компании возникает необходимость продавать основные средства для оплаты своих текущих обязательств, это обычно означает, что доход компания от текущей деятельности недостаточен, и в результате компания теряет деньги. В некоторых случаях это связано со сложностью возврата дебиторской задолженности.

Таким образом, коэффициент текущей ликвидности используется для оценки краткосрочной ликвидности компании и обеспечивает количественную взаимосвязь между текущими активами и текущими обязательствами.

Другими словами, он дает ответ на вопрос: «Сколько рублей (тенге, евро, долларов) есть в оборотных активах компании для покрытия каждого рубля (тенге, евро, доллара) в текущих обязательствах? Имеет ли компания достаточные ресурсы для погашения своих краткосрочных обязательств и сможет ли функционировать хотя бы еще один год?».

Расчет коэффициента текущей ликвидности

Везде в мире коэффициент текущей ликвидности рассчитывается путем деления текущих активов на текущие обязательства.

Текущие активы – оборотные средства компании, которые можно трансформировать в деньги в течение 12 месяцев, это, как правило, запасы, дебиторская задолженность, краткосрочные финансовые вложения, денежные средства и денежные эквиваленты.

Текущие обязательства - обязательства, подлежащие погашению в течение 12 месяцев.

Коэффициент текущей ликвидности = Текущие (оборотные) активы / Краткосрочные обязательства.

Формула расчета данного коэффициента в зависимости от используемого бухгалтерского баланса будет немного отличаться. Ниже приведены формулы, для расчета коэффициента текущей ликвидности исходя из бухгалтерских балансов Российской Федерации, Республики Казахстан и Республики Беларусь.

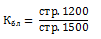

- Российская бухгалтерская отчетность

, где

, где

Кбл –коэффициент текущей ликвидности,

стр. 1200 – строка 1200 Бухгалтерского баланса – Итого по разделу II (оборотные активы),

стр. 1500 – строка 1500 Бухгалтерского баланса – Итого по разделу V (краткосрочные обязательства).

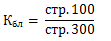

- Бухгалтерская отчетность Республики Казахстан, форма № 1 – Б.

, где

, где

Кбл –коэффициент текущей ликвидности,

стр. 100 – строка 100 Бухгалтерского баланса РК – Итого краткосрочных активов.

стр. 300 – строка 300 Бухгалтерского баланса РК – Итого краткосрочных обязательств.

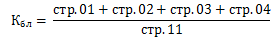

- Бухгалтерская отчетность Республики Казахстана, форма согласно Приложению 3 к Национальному стандарту финансовой отчетности[1].

, где

, где

Кбл –коэффициент текущей ликвидности,

стр. 01 – строка 01 Бухгалтерского баланса РК (НСФО) – Денежные средства и эквиваленты денежных средств,

стр. 02 – строка 02 Бухгалтерского баланса РК (НСФО) – Краткосрочные финансовые инвестиции,

стр. 01 – строка 03 Бухгалтерского баланса РК (НСФО) – Прочая краткосрочная дебиторская задолженность,

стр. 04 – строка 04 Бухгалтерского баланса РК (НСФО) – Запасы,

стр. 11 – строка 11 Бухгалтерского баланса РК (НСФО) – Краткосрочные финансовые обязательства.

- Бухгалтерская отчетность Республики Беларусь.

, где

, где

Кбл –коэффициент текущей ликвидности,

стр. 290 – строка 290 Бухгалтерского баланса – Итого по разделу II (краткосрочные активы),

стр. 690 – строка 690 Бухгалтерского баланса – Краткосрочные обязательства.

Интерпретация коэффициента текущей ликвидности

Коэффициент текущей ликвидности ниже 1 указывает на то, что обязательства компании больше, чем ее активы, и предполагает, что соответствующая компания не сможет погасить свои обязательства в срок. Хотя текущее соотношение ниже 1 показывает, что у компании не очень хорошее финансовое состояние, это не обязательно означает, что она неминуемо обанкротится.

Существует множество способов получить доступ к финансированию, также у компании могут быть ожидаемые доходы в будущем.

Например, если у компании есть краткосрочная задолженность, но при этом ожидается доход (например, от инвестиционной деятельности) в ближайший период времени, вероятнее всего, компания сможет погасить задолженность.

Нормальное значение коэффициента текущей ликвидности существенно зависит от отрасли, в которой работает предприятие.

Например, предприятия розничной торговли, как правило, имеют коэффициента текущей ликвидности ниже 1.

И это приемлемо для инвесторов, поскольку такие компании могут вести переговоры о длительных кредитных периодах с поставщиками, предлагая клиентам более короткие сроки кредитования или не кредитуя своих клиентов вовсе.

Это означает, что такие компании имеют более высокую кредиторскую задолженность, которая входит в текущие обязательства, и более низкую дебиторскую задолженность. При этом, компании розничной торговли, если они работают эффективно, имеют возможность поддерживать минимальный уровень запасов на своих балансах.

Чем выше коэффициент текущей ликвидности, тем выше способность компании погашать свои обязательства своевременно, однако высокий коэффициент (более 3) не обязательно указывает на то, что компания находится в состоянии финансового благополучия. В зависимости от того, как распределяются активы компании, высокий коэффициент текущей ликвидности может указывать на то, что эта компания не использует свои текущие активы эффективно.

Почему важно рассчитывать коэффициент текущей ликвидности?

Коэффициент текущей ликвидности важен, поскольку это индикатор краткосрочного финансового состояния бизнеса, он своевременно сигнализирует о том, что бизнес работает неэффективно, а текущих активов компании недостаточно для покрытия текущих обязательств.

Высокий коэффициент текущей ликвидности поможет привлечь лучшие условия кредитования для компании. Кредиторы и инвесторы рассматривают текущую ликвидность предприятия, чтобы определить, насколько компания может покрыть свои текущие обязательства при одновременной поддержке своих повседневных операций.

Коэффициент текущей ликвидности похож на коэффициент быстрой ликвидности в том смысле, что они измеряют краткосрочное финансовое состояние компании. Отличие состоит в том, что, коэффициент быстрой ликвидности не включает запасы.

Плюсы и минусы использования коэффициента текущей ликвидности

Отслеживание коэффициента текущей ликвидности - несомненно важно для финансового состояния компании и роста бизнеса. Однако использование этого инструмента в качестве средства оценки ликвидности компании имеет свои преимущества и недостатки.

Плюсы использования коэффициента текущей ликвидности

Владельцы бизнеса могут получить индикатор общего характера для краткосрочного финансового состояния компании.

Компании будут знать, должны ли они инвестировать свои текущие активы или держать их в обращении.

Недостатки использования коэффициента текущей ликвидности

Если запасы составляют значительную часть текущих активов компании, это может привести к ошибочному результату при расчете ликвидности, поскольку для превращения запасов в деньги необходимо время.

Для возврата дебиторской задолженности также необходимо время, а также существует риск невозврата задолженности, в связи с этим расчет ликвидности также может оказаться не точным.

Компании, которые получают наличные деньги из кредитной линии, могут иметь аномально низкий коэффициент текущей ликвидности.

Как улучшить коэффициент текущей ликвидности

Существуют стратегии, которые могут использоваться компаниями для улучшения коэффициента текущей ликвидности. Эти стратегии включают погашение кредиторской задолженности, управление дебиторской задолженностью и снижение затрат.

Ниже приведены три основных способа улучшения текущей ликвидности.

1. Продажа избыточных внеоборотных активов

Компании нередко имеют долгосрочные активы, срок полезного использования которых превышает 1 год. В некоторых случаях их внеоборотные активы могут быть непродуктивными, непрофильными или избыточными (в любом случае – не приносящими доход), но при этом стоить достаточно дорого. При продаже компанией части своих не приносящих доход долгосрочных активов, можно увеличить текущие активы и, соответственно, текущую ликвидность.

2. Рефинансирование краткосрочных долгов

Краткосрочные долги – это текущие обязательства. Чем больше краткосрочных долгов учтено на балансе, тем ниже коэффициент текущей ликвидности. Можно рефинансировать краткосрочные обязательства, тем самым превратив краткосрочные обязательства в долгосрочные. Это увеличит коэффициент текущей ликвидности.

Кроме того, если в компании планируется получение дополнительного кредита, для сохранения высокого коэффициента текущей ликвидности, необходимо взять не краткосрочный, а долгосрочный кредит. Однако, это вариант подходит не всем компаниям, поскольку иногда бывает необходимость в краткосрочных займах для пополнения оборотного капитала.

3. Сокращение накладных расходов

Краткосрочные постоянные и переменные расходы компании должны регулярно пересматриваться и контролироваться. Компании могут попытаться найти способы сократить эти расходы, ужесточив свой бюджет. В результате компания может сэкономить больше наличных денег на своем текущем активном счете.

Каким должен быть коэффициент текущей ликвидности?

Коэффициент текущей ликвидности является одним из показателей ликвидности, которые компании используют для определения своего краткосрочного финансового состояния. Коэффициент текущей ликвидности ниже 1 является показателем того, что бизнес может быть неудачным и что его текущие обязательства превышают текущие активы. С другой стороны, текущий коэффициент выше 2 означает, что компания не использует свои краткосрочные активы эффективно. В основном, среднее значение коэффициента у предприятий Российской Федерации 1,4…1,5. Самый высокий коэффициент - у предприятий сферы образования (2,4), самый низкий – у компаний туристической сферы (1). Подробная статистика приведена на диаграмме ниже (по данным государственной статистики РФ.).

В заключение необходимо отметить, что коэффициент текущей ликвидности более признается российской практикой, нежели западной. В западной практике предпочтителен коэффициент быстрой ликвидности. Для полного анализа ликвидности предприятия желательно анализировать комплекс коэффициентов, чтобы получить разносторонние результаты о деятельности компании.

Библиографический список

- ЕМИСС Государственная статистика, режим доступа – URL: https://fedstat.ru/

- Приказ Министра финансов Республики Казахстан от «31» января 2013 г. №50.

- Приказ Министра финансов Республики Казахстан от «28» июня 2017 г. №404.

- Постановления Министерства финансов Республики Беларусь от «12» декабря 2016 г. N 104.

[1] Приказ Министра финансов Республики Казахстан от 31 января 2013 года № 50