О федеральном бюджете на 2018 год: ФНБ, ОФЗ, бюджетное правило и валютные интервенции

.

Дата публикации: 26.01.2018 г.

Автор - Александр Жданов

аналитик QBF

сайт - qbfin.ru

Ключевые слова: QBF, анализ, бюджет, бюджетное правило, валютные интервенции, резервы.

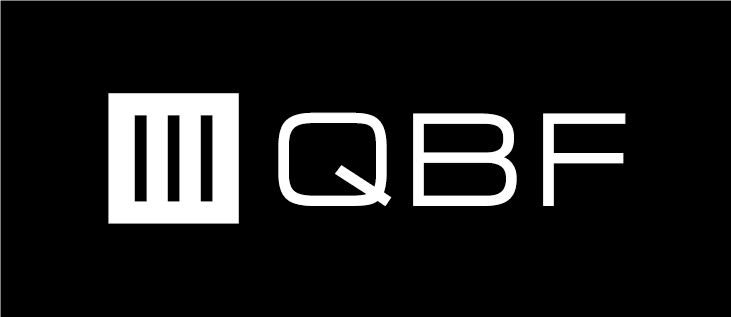

Согласно закону «О федеральном бюджете на 2018 год и на плановый период 2019 и 2020 годов», дефицит бюджета РФ в текущем году достигнет 1,27 трлн. руб. или 1,3% ВВП после дефицита в размере 1,4% ВВП в 2017 году (предварительная оценка Министерства финансов РФ). Одним из главных источников финансирования недостатка в бюджете в прошедшем году стал Резервный фонд, образованный в начале 2008 года путём разделения Стабилизационного фонда на 2 части – Резервный фонд и Фонд национального благосостояния (ФНБ). По состоянию на 1 января 2018 года Резервный фонд, все средства которого должны направляться на покрытие дефицита федерального бюджета, полностью исчерпан, и с 1 февраля фонд прекратит своё существование. Финансировать плановый дефицит в 2018 году будут за счёт средств ФНБ, а уже в 2019-2020 гг. государство вернётся к заимствованиям, как к главному источнику финансирования.

Остатки из Резервного фонда были выведены в декабре. Тогда Министерство финансов РФ реализовало $7,62 млрд., 6,71 млрд. евро и 1,1 млрд. фунтов стерлингов и направило полученный 1 трлн. руб. на покрытие дефицита федерального бюджета. С начала своего существования формирование фонда происходило за счёт нефтегазовых доходов федерального бюджета в объеме, превышающем утверждённую на соответствующий финансовый год величину нефтегазового трансферта. При этом в случае превышения накоплениями уровня 7% от прогнозируемого ВВП на следующий год, «лишние» нефтегазовые доходы должны были направляться в ФНБ. Во время мирового финансового кризиса объем Резервного фонда сократился более чем на 80% - с сентября 2008 года по январь 2012 года показатель упал со $142,6 млрд. до $25,2 млрд. В течение последних 3 лет новый «нефтяной кризис» заставил направить еще 5,7 трлн. руб. средств Резервного фонда на закрытие дыры в бюджете.

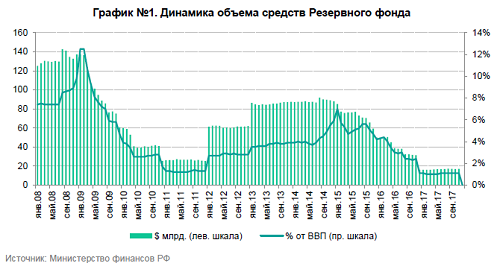

В результате в 2018 году одним из основных источников финансирования дефицита бюджета должен стать ФНБ, который задумывался как часть механизма пенсионного обеспечения граждан (средства фонда в том числе должны были направляться на покрытие дефицита бюджета Пенсионного фонда). Объем фонда на начало 2018 года составляет 3,75 трлн. руб. ($65,15 млрд.), однако только 2/3 фонда составляют «свободные средства». Остальная часть средств ФНБ вложена в инфраструктурные проекты на территории России и за границей, привилегированные акции российских кредитных организаций, государственные еврооблигации Украины. Часть средств находится на депозитах ПАО «ВТБ», АО «Газпромбанк», а также «Внешэкономбанка». Согласно федеральному бюджету на финансирование дефицита российского бюджета в 2018 году будет направлено 1,11 трлн. руб. из средств ФНБ. Тем не менее, уже к концу 2019 года размер ФНБ должен вырасти до 4,3 трлн. руб., чему поспособствует применение нового бюджетного правила.

Правило, которое позволяет снизить зависимость величины расходов на федеральном уровне от фактической стоимости нефти марки Urals, должно помочь Министерству финансов РФ проводить более масштабные интервенции на валютном рынке. Нефтегазовые доходы, полученные от продажи энергоносителей при цене нефти марки Urals выше установленной планки в $40.8 за баррель в 2018 году (планка индексируется на 2% каждый год), будут направляться на покупку иностранной валюты и пополнение ФНБ. Согласно прогнозам АО «Райффазенбанк», если в 2018 году цена нефти марки Urals будет находиться в районе $50 за баррель, то годовой объем интервенций может составить $21,8 млрд. В декабре 2017 года средняя стоимость нефти марки Urals составила $63.6 за баррель. Первый в новом году этап интервенций продлится с 15 января по 6 февраля. В рамках него Министерство финансов РФ потратит 257 млрд. руб. на покупку валюты. Для сравнения за весь 2017 год ведомство направило на эти цели 829 млрд. руб.

По словам главы Министерства финансов Антона Силуанова, при ценах на нефть марки Urals выше $60 за баррель на валютные интервенции может быть направлено около 2,8 трлн. руб., то есть $49 млрд. по текущему обменному курсу. Поддержать стоимость нефти на текущих уровнях должно ноябрьское решение ОПЕК+ о продлении сроков соглашения об ограничении нефтедобычи до конца 2018 года. Текущее время достаточно выгодно для покупок иностранной валюты с точки зрения ограниченного влияния интервенций на курс рубля: применение нового бюджетного правила будет сдерживать чрезмерное укрепление российской валюты и, соответственно, поддержит экспортные доходы бюджета, в то время как положительный макростатистический фон в стране не позволит валютным интервенциям существенно ослабить рубль. По нашему мнению, в ближайшие месяцы рубль ждёт незначительный спад с текущих уровней до уровня 60 руб. за $1. В рамках федерального бюджета средний прогнозный курс валютной пары USD/RUB составляет 64,7 в 2018 году, 66,9 – в 2019 году и 68 – в 2020 году.

Некоторые ведомства более оптимистичны в своих прогнозах. Так в середине января Министерство экономического развития РФ выпустило обзор «Картина экономики». По оценкам ведомства, сохранение нефтяных котировок на текущих уровнях позволит федеральному бюджету закрыть год с профицитом на уровне 1% ВВП, а также пополнить ФНБ на ту же сумму в $50 млрд., о которой говорил глава Минфина. Однако текст федерального бюджета предполагает его дефицит в размере 1,27 трлн. руб. или 1,3% ВВП в 2018 году, дефицит в размере 819 млрд. руб. в 2019 году и 870 млрд. руб. в 2020 году. Кроме ФНБ, источниками финансирования «бюджетной ямы» станут государственные заимствования. С этой целью текущий бюджет предполагает повышение верхнего предела государственного внешнего долга почти на $20 млрд. до $71,6 млрд. на 1 января 2019 года (на 1 декабря 2017 года объем внешнего государственного долга РФ составлял $51,2 млрд.).

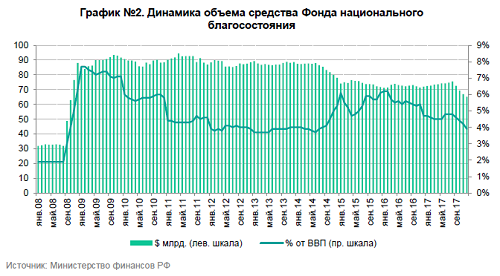

По итогам 2019 года верхняя граница будет повышена до $73,2 млрд. и вернётся к уровню $71,9 млрд. к концу 2020 года. Также расширены и предельные уровни внутреннего государственного долга в 2018- 2020 гг. до 10,5 трлн. руб., 11,4 трлн. руб. и 12,7 трлн. руб. соответственно (на 1 декабря 2017 года объем внутреннего государственного долга РФ составлял 9,1 трлн. руб.). Наращивать внутренний государственный долг Министерство финансов РФ будет через выпуск облигаций федерального займа (ОФЗ), в том числе через выпуски ОФЗ-н, предназначенные для размещения среди населения.

Прогнозируемый объем привлечения ОФЗ – 817 млрд. руб. в 2018 году, 782 млрд. руб. в 2019 году и 1,21 трлн. руб. в 2020 году. Это значительно меньше объемов размещения ОФЗ в 2017 году (1,69 трлн. руб. без учёта выпусков ОФЗ-н при спросе в 4 трлн. руб.). На этом фоне стоимость привлечения средств для государства должна падать, а доходность данных инвестиций постепенно снижаться. В рамках первых двух аукционов по размещению ОФЗ в I квартале 2018 года ведомству удалось привлечь 63 млрд. руб. при спросе в 150 млрд. руб. Всего к концу марта этого года состоится еще 10 аукционов, а максимальный объем предложения за первые 3 месяца 2018 года достигнет 450 млрд. руб. Снизить величину заимствований может рост фактического курса американской валюты по отношению к прогнозному уровню (64,7 руб. за $1 в 2018 году) – в этом случае нефтегазовые экспортные доходы покроют часть дефицита бюджета. Увеличение реального обменного курса USD/RUB на 1 руб., по оценкам ЦБ, приведёт к сокращению объемов размещения ОФЗ на 80-85 млрд. руб.